Rossella Nocca

Scritto il 21 Nov 2018 in Approfondimenti

fatturato imponibile fiscale Lavoro autonomo partita Iva partite Iva

Un esercito da 5 milioni e 400mila codici a 11 cifre, di cui 3 milioni e 800mila relativi a persone fisiche. Questi i numeri dell'universo delle partite Iva in Italia, fra lavoratori autonomi, aziende e liberi professionisti.  Ma come si fa a diventare datori di lavoro di se stessi? «Aprire una partita Iva è veloce e immediato» spiega alla Repubblica degli Stagisti Flavio Resnati, commercialista e consulente di SMart, società mutualistica per artisti, creativi e freelance «perché basta compilare il modulo apposito e presentarlo in via cartacea presso l'Agenzia delle Entrate o in via telematica, oppure rivolgersi a un commercialista. La partita Iva viene rilasciata immediatamente ed è subito operativa». L'alternativa alla partita Iva per il lavoro autonomo saltuario è la ritenuta d'acconto, pari al 20% dell'importo della prestazione occasionale, che può essere utilizzata tuttavia solo se non si superano i 5mila euro l'anno.

Ma come si fa a diventare datori di lavoro di se stessi? «Aprire una partita Iva è veloce e immediato» spiega alla Repubblica degli Stagisti Flavio Resnati, commercialista e consulente di SMart, società mutualistica per artisti, creativi e freelance «perché basta compilare il modulo apposito e presentarlo in via cartacea presso l'Agenzia delle Entrate o in via telematica, oppure rivolgersi a un commercialista. La partita Iva viene rilasciata immediatamente ed è subito operativa». L'alternativa alla partita Iva per il lavoro autonomo saltuario è la ritenuta d'acconto, pari al 20% dell'importo della prestazione occasionale, che può essere utilizzata tuttavia solo se non si superano i 5mila euro l'anno.

Il costo dell'apertura di una partita Iva è nullo o comunque esiguo se ci si affida al supporto di un professionista. Ma averla costa: bisogna calcolare fra i 300 e i 1.000 euro l'anno per il “mantenimento” – tra dichiarazione annuale dei redditi, calcolo imposte e contributi – a cui vanno aggiunti tutti i costi che comporta autogestirsi, come ad esempio l’affitto di un ufficio o di una postazione di coworking, le spese di viaggio e tutte quelle spese che un contratto di lavoro invece coprirebbe. Inoltre, chi apre la partita Iva come ditta deve pagare la registrazione alla Camera di Commercio (circa 80-100 euro).

Il regime ordinario è soggetto a un'aliquota che va dal 23% per redditi fino ai 15mila euro al 43% per redditi superiori ai 75mila euro. Il regime forfettario (ex "regime dei minimi"), introdotto dalla Legge di Stabilità 2015, è un regime agevolato che vuole andare incontro a chi decide di intraprendere una nuova attività o a chi già ne ha una e consegue un fatturato entro certi limiti, ovvero 30mila euro annui, coefficiente di redditività del 78% – per “coefficiente di redditività” si intende una percentuale variabile dal 48 all'86%, che si applica ai ricavi su cui viene poi calcolata l'imposta del 5% (per le nuove iniziative), imposta che sale al 15% dopo i primi cinque anni.

Il regime forfettario prevede infatti una tassazione del 5% per le nuove attività (nei primi cinque anni) e il 15% di aliquota ordinaria. In particolare, per i primi cinque anni, si applica l'aliquota ridotta del 5% qualora il contribuente non abbia esercitato, nei tre anni precedenti l'inizio dell’attività, attività artistica, professionale o d'impresa, anche in forma associata o familiare. Questo purché l’attività da esercitare non costituisca, in nessun modo, mera prosecuzione di altra attività precedentemente svolta sotto forma di lavoro dipendente o autonomo, escluso il caso in cui l’attività precedentemente svolta consista nel periodo di pratica obbligatoria ai fini dell'esercizio di arti o professioni. Per chi non ricade in queste fattispecie si applica l'aliquota del 15%.

Dal punto di vista amministrativo ci sono dei vantaggi per chi adotta il regime forfettario: non occorre tenere la contabilità né presentare la dichiarazione Iva, non si è soggetti allo "spesometro" e non si è obbligati alla fatturazione elettronica. Ma il regime forfettario, dall'altra parte, rischia di non incentivare la crescita: per conservarne i vantaggi, infatti, non bisogna superare il limite di fatturato, che è pari a 30mila annui per i professionisti (per le altre attività il limite va da un minimo di euro 25mila a un massimo di euro 50mila), e la forfettizzazione delle spese non induce a investire in innovazione e formazione, limitando quindi la crescita professionale.

Ma il regime forfettario, dall'altra parte, rischia di non incentivare la crescita: per conservarne i vantaggi, infatti, non bisogna superare il limite di fatturato, che è pari a 30mila annui per i professionisti (per le altre attività il limite va da un minimo di euro 25mila a un massimo di euro 50mila), e la forfettizzazione delle spese non induce a investire in innovazione e formazione, limitando quindi la crescita professionale.

Ma quando sceglierlo? «Non si può dare una risposta univoca perché bisogna sempre esaminare la situazione soggettiva del freelance», sostiene Resnati «ma in linea generale può convenire, a meno che il professionista abbia dei costi che superino il 22% del fatturato o abbia detrazioni/deduzioni soggettive, quali carichi di famiglia, spese mediche, interessi sui mutui, spese per detrazioni risparmio energetico o ristrutturazioni etc». Quanto invece alla previdenza, «i contributi all'Inps e alle varie casse di appartenenza si versano come se si fosse nel regime ordinario», aggiunge il commercialista.

In linea generale, possono aprire una partita Iva usufruendo del regime forfettario i soggetti già in attività e/o i soggetti che iniziano un’attività di impresa, arte o professione, purché nell’anno precedente abbiano conseguito ricavi o percepito compensi non superiori a determinati limiti (ragguagliati all’anno nel caso di attività iniziata in corso di anno), e abbiano sostenuto spese complessivamente non superiori a 5mila euro lordi per lavoro accessorio, lavoro dipendente e per compensi erogati ai collaboratori, anche assunti per l’esecuzione di specifici progetti. Inoltre il costo complessivo dei beni strumentali, al lordo degli ammortamenti, non deve superare, alla data di chiusura dell’esercizio, i 20.000 euro.

Secondo uno studio dell'Associazione italiana dottori commercialisti il 78% delle persone fisiche titolari di partita Iva ha un fatturato inferiore ai 65mila euro. Ovvero la cifra a cui il governo propone di estendere il regime forfettario. Ciò significa che quasi tre milioni di contribuenti verrebbero esclusi dall'obbligo della fatturazione elettronica.

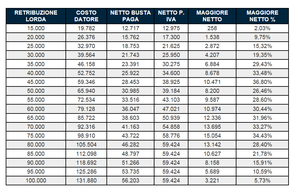

La bozza della nuova legge di bilancio prevede infatti dal 2019 un innalzamento del limite di fatturato a 65mila euro annui con aliquota del 15% (5% per le nuove attività) e dal 2020 un'aliquota del 20% per fatturati dai 65mila ai 100mila euro annui. Il che presenta anche un rovescio della medaglia di cui è bene essere consapevoli: prevedere condizioni così vantaggiose per le Partita Iva potrebbe contribuire a uno spostamento di una quota consistente di rapporti di lavoro da contratti di tipo subordinato a collaborazioni di tipo autonomo. «Questa modifica, se approvata, renderebbe il lavoro autonomo molto più conveniente rispetto al lavoro dipendente a parità di costo aziendale» conferma Resnati.  L’effetto potrebbe essere quindi quello di far aumentare le false partite Iva: la scelta di aprirne una infatti non sempre è frutto di una libera scelta. A volte è dettata dall'impossibilità di ottenere un contratto di lavoro. Sempre più spesso, inoltre, sono i datori di lavoro/committenti a proporre – talvolta imporre – questa modalità, che nasconde in realtà prestazioni da lavoro dipendente.

L’effetto potrebbe essere quindi quello di far aumentare le false partite Iva: la scelta di aprirne una infatti non sempre è frutto di una libera scelta. A volte è dettata dall'impossibilità di ottenere un contratto di lavoro. Sempre più spesso, inoltre, sono i datori di lavoro/committenti a proporre – talvolta imporre – questa modalità, che nasconde in realtà prestazioni da lavoro dipendente.

«La partita Iva “vera” comporta la possibilità di scegliere per chi lavorare e, solitamente, più si lavora più si dovrebbe guadagnare. Certo non si hanno tutte le tutele previste dal lavoro dipendente... quelle poche che rimangono!», aggiunge Resnati. «Tuttavia esistono delle realtà, come SMart, che mirano ad assicurare ai soci freelance l’autonomia tipica del lavoro indipendente con le garanzie tipiche del lavoro dipendente».

Il Jobs Act aveva introdotto alcune novità rispetto alla sorveglianza della “genuinità” delle partite Iva, operando una stretta sulle false partite Iva. Ad esempio la norma sulla presunzione, in base alla quale le collaborazioni di tipo subordinato (cococo e cocopro) o nella forma del lavoro autonomo a partita Iva sono considerate come lavoro subordinato, dipendente, qualora siano «prestazioni di lavoro esclusivamente personali, continuative, ripetitive ed organizzate dal committente rispetto al luogo ed all’orario di lavoro». In particolare, il lavoratore autonomo per essere tale non deve avere collaboratori e non può essere sostituito, la sua attività deve prevedere una durata e il committente non deve organizzare l'attività stessa. Inoltre il lavoratore non deve lavorare negli uffici dell’azienda né avere orari di lavoro prestabiliti.

Ma le nuove misure oggi in arrivo potrebbero almeno contribuire a combattere l’evasione fiscale? «Purtroppo si tratta di un fenomeno esteso», ammette Resnati, «e riguarda anche il mondo del lavoro dipendente. Le agevolazioni potrebbero anche produrre un effetto opposto: sul fronte del fatturato si viene esclusi dallo spesometro, mentre dal lato delle spese la forfettizzazione dei costi non incentiva a chiedere la fattura. È necessario prima di tutto un cambio di mentalità. Anche limitare l’uso del contante aiuterebbe».

Insomma, anche laddove la partita Iva non sia una scelta ma una strada obbligata, sta a ciascun titolare controllarne i rischi e coglierne le opportunità, nel rispetto della legge, e cercare di trasformarla in uno strumento per esercitare il proprio lavoro in maniera più libera e organizzata.

Rossella Nocca

Community